纽脉医疗“二闯”港交所 医疗企业为何“扎堆”赴港IPO?】纽脉医疗曾于2021年8月23日递表港交所主板,目前该申请已失效。今年2月,多家医疗公司港股招股书到期,其中包括北芯生命、推想医疗及美因基因。而美因基因在招股书失效后的第二天就更新申请文件,启动二次赴港IPO。

港交所近日披露,心脏瓣膜器械公司纽脉医疗递表港交所主板申请上市,摩根士丹利、中金公司为联系保荐人。纽脉医疗曾于2021年8月递表港交所主板,目前该申请已失效。

(图片来源:纽脉医疗招股书)

招股书显示,纽脉医疗是一家开发用于治疗结构性心脏病介入产品的中国心脏瓣膜器械公司。纽脉医疗已建立一套涵盖一款核心产品及八款其他瓣膜在研产品的全面产品组合,包括用于治疗人类心脏瓣膜的经导管置换及修复在研产品,以及七款介入式心脏手术的辅助器械。

根据弗若斯特沙利文的资料,中国国家药品监督管理局(国家药监局)已认可纽脉医疗的三项在研产品(即Prizvalve、Mi-thos及Valveclip-M)为获准进入加速特别审查的创新医疗器械,预期将加快合资格创新医疗器械的审批流程。

(图片来源:纽脉医疗招股书)

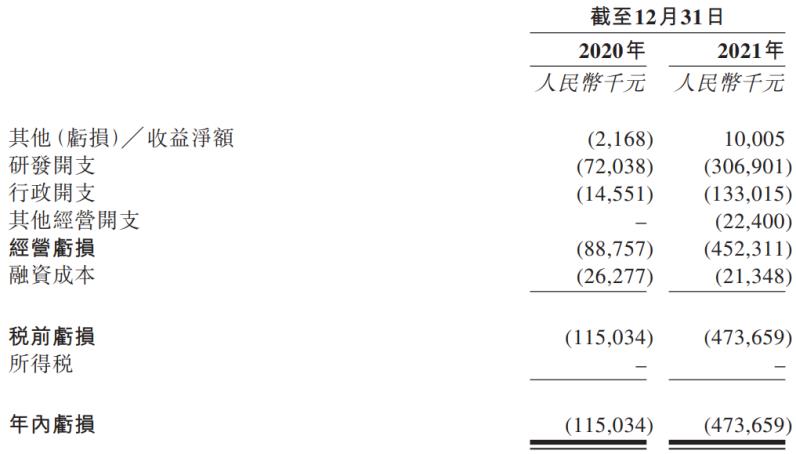

招股书显示,于往绩记录期间,纽脉医疗概未盈利,并产生亏损。截至2020年及2021年12月31日止年度,纽脉医疗的全面亏损总额分别为人民币1.15亿元及人民币4.74亿元。纽脉医疗的亏损绝大部分是由于研发开支、行政开支及融资成本所致。

(图片来源:纽脉医疗招股书)

2020年及2021年,纽脉医疗分别产生研发开支人民币7203.8万元及人民币3.07亿元。纽脉医疗的研发开支自2020年至2021年增加,主要是由于研发人员的股份支付薪酬增加、研发人员人数增加及薪金增加、所用材料及耗材成本因研发阶段推进而增加等因素。

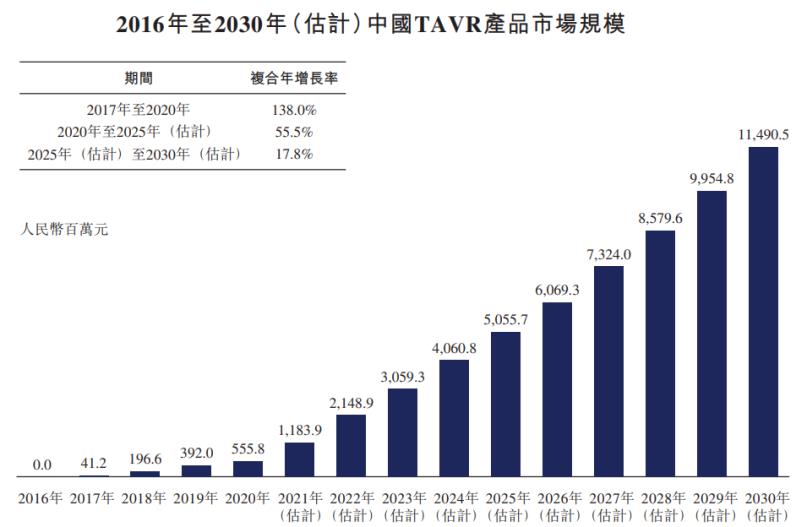

主动脉瓣疾病治疗方法主要有两种,外科主动脉瓣置换术(SAVR)及经导管主动脉瓣置换术(TAVR)。其中,TAVR具有侵入性低、术后恢复期短等优点,已成为适用于老年和高手术风险患者的替代方法。

从市场规模来看,中国TAVR市场于2020年达到人民币5.56亿元,2017年至2020年的复合年增长率为138.0%,TAVR市场预计将于2025年增加至人民币50.56亿元,于2030年增加至人民币114.91亿元,2020年至2025年的复合年增长率为55.5%,而2025年至2030年的复合年增长率为17.8%。

(图片来源:纽脉医疗招股书)

招股书显示,心脏瓣膜器械市场的技术不断变革、新产品层出不穷及行业标准持续演变。新产品的开发及商业化竞争激烈。纽脉医疗在医疗器械及相对成熟的心脏瓣膜器械市场面临来自全球主要医疗器械公司的竞争、招标及定价压力。

在IPO之前,纽脉医疗已完成多轮融资。2021年3月,纽脉医疗宣布完成上亿美元C轮融资,由淡马锡领投,云锋、成为创伴基金及老股东奥博资本(OrbiMed)、达晨财智、博远资本、张科领弋、君紫投资等跟投。IPO前,淡马锡旗下Springleaf Investments持股为7.22%。

值得注意的是,纽脉医疗曾于2021年8月23日递表港交所主板,目前该申请已失效。今年2月,多家医疗公司港股招股书到期,其中包括北芯生命、推想医疗及美因基因。而美因基因在招股书失效后的第二天就更新申请文件,启动二次赴港IPO。

2018年,港交所修改《上市规则》引入18A章,允许未盈利生物科技公司到中国香港上市。此后,不少医疗企业开启赴港IPO的征程。

港交所官网显示,2021年截至12月17日共有92只新股上市,首次公开集资额达3189亿元。其中有54家是新经济公司,包括32家医疗保健及生物科技公司,占期内香港首次公开招股集资额的86.6%。