按照一般情况,像医疗AI这样火热的行业,市场规模不喊个千亿美金,恐怕文章是没人看的。

但是,现在就算喊了千亿美金的规模,恐怕文章也没人看——因为显然,这违背了实事求是的原则,大家也都审美疲劳了。对于各类AI+医疗的报告,确实已经很难让人兴奋,一方面大部分内容都是局部的小案例拆解+未来畅想的广阔空间,另一方面,真实的AI医疗产业界却远远没有实现值得一提的规模化收入。动辄千亿规模的行业,居然找不到十亿以上收入的代表性企业,着实有些尴尬。因此我非常希望能够真正了解AI+医疗2024年的行业收入规模现状,不是2030年的展望,也不是2035年的畅想,我就想知道当前到底AI+医疗赚到了多少钱。 对于远期的畅想,各有各的认知和判断,无所谓对错,但不论如何,不管是作为创业者,还是投资人,清晰地知道当前的规模,是非常有必要的。以下是我通过各类可靠信息,对全球医疗AI市场规模所做的梳理(由于国内医疗AI更早期,数据透明性和可靠性相对有限,因此采纳全球数据,以提供更好的数据可靠性验证)。在关注数据结果之前,先列几点说明:

信息来源:考虑到数据的准确性,对于已经上市的企业,我直接引用上市公司 10-K / 20-F、招股书 (S-1)、港股、A股招股书或 2024 全年的财务报告中体现的数据(因经过审计和公开市场验证,更能反映其真实性)。对于未上市企业,我在相关新闻稿和检索信息中尽可能采纳了合理的估算,但这部分确实可能存在误差。

计算方式:为了清晰呈现医疗AI作为商业主体的价值,我采用了较为保守的计算方式,例如影像设备+AI,或AI手术机器人等,并不把整个硬件规模计入,而是以归因系数的方式进行估算。 又比如AI新药研发中,药企本身的AI预算规模可能很大,但作为外部商业主体能够获得的部分才是行业规模,因此我只纳入真正产生交易的部分(例如AI药物研发的软件订阅、CRO、或合作收入。又比如慢病管理(糖尿病等)通常涉及CGM血糖仪硬件,而硬件收入我并不计算在内,而是以其服务总收入 25–30 %来测算AI价值,一些明确附加了AI功能的医疗云服务订阅产品/医疗信息化产品,则按15%统计AI价值(没有AI之前,它的商业模式也成立,无非是AI对客单价或续约率有一些贡献)。对于有些企业明确把AI 收入单列(如 Tempus “Data & Services”),我采纳了100%计入AI收入。对于实在难以拆分但可能包含硬件产品的情况(例如Hinge Health的数字疗法)我也按照100%计入。一家公司的AI 收入=【公司披露的 2024 相关总收入】×【AI 归因系数】

一般来说,一家公司的一个医疗AI业务收入,我只会计入到1个赛道中,这样保证不会产生重复计算。

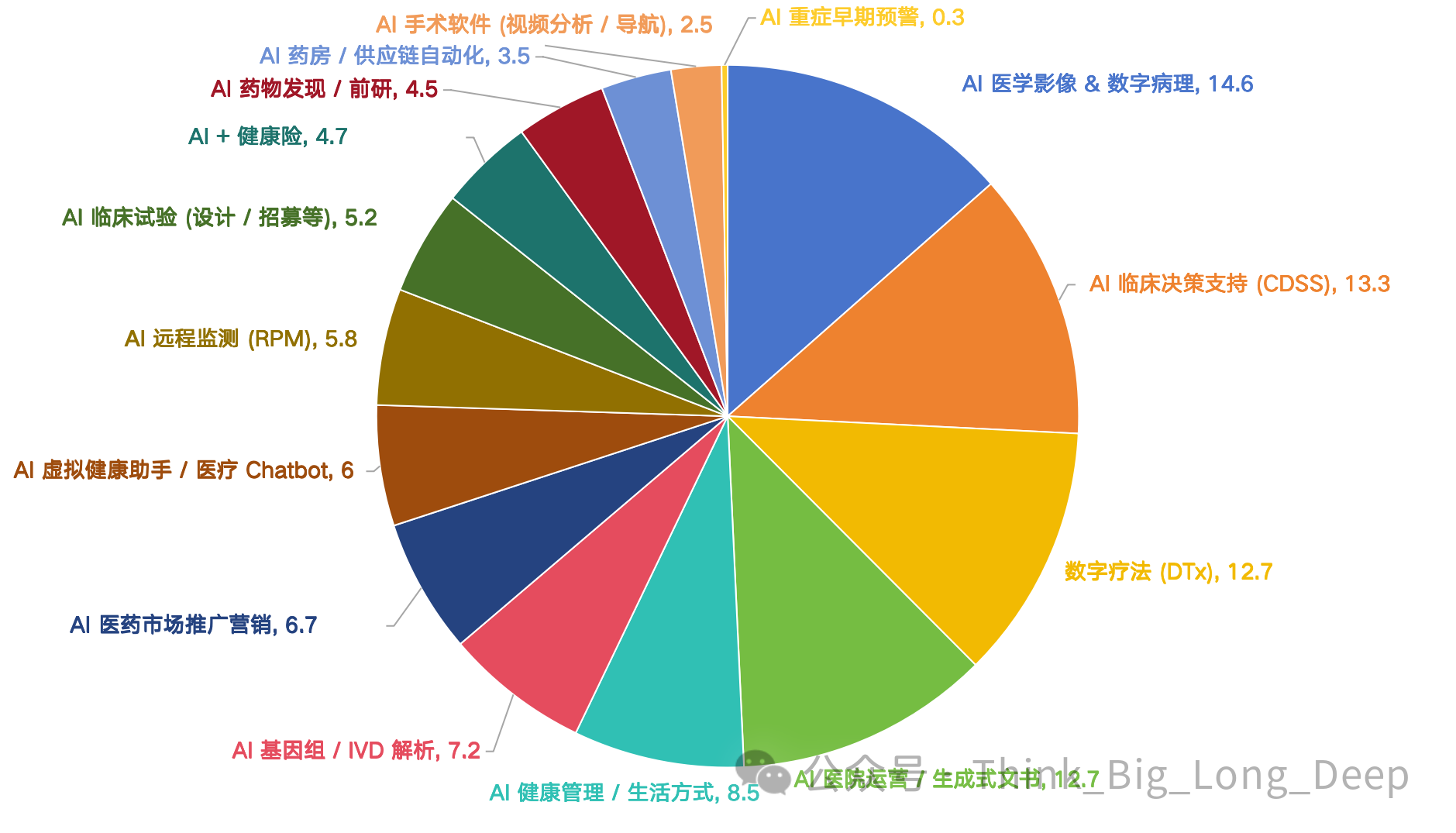

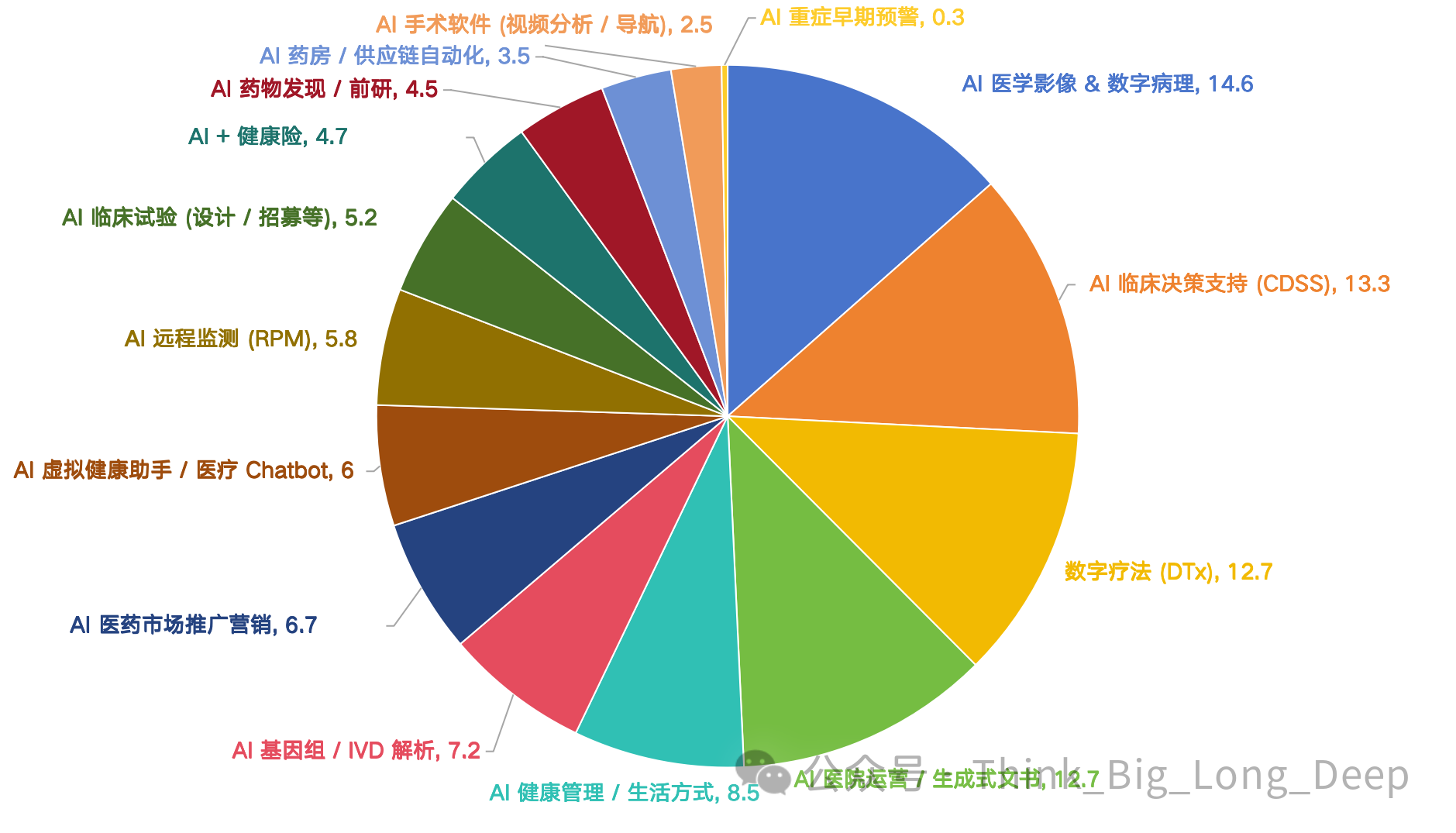

经过详细测算,2024年真正实现商业化收入的医疗AI市场规模为108.2亿美元,其中AI医学影像和数字病理的规模最大,达到14.6亿美元(纯软件或SaaS收费,不含硬件),其次CDSS的规模达到13.3亿美元,数字疗法DTx排名第三,市场规模主要由Hinge Health和Omada两家商业化较成熟的公司贡献(可惜先驱Pear Therapeutics已经破产)。

值得关注的是面向医疗机构收费的AI医院运营、语音服务赛道在全球斩获12.7亿美元的规模,这或许对于国内的医疗信息化企业的发展方向破局启发性。

具体的收入规模排序和代表性企业我列在下方,这些企业对应的AI收入规模并非其企业全部营业收入,而是基于上述的计算规则估算或确认的AI贡献的收入规模,代表性企业的收入加总仅为赛道收入规模的一部分,赛道规模基于企业数量和集中度、市场份额进行估算确认。有些赛道的商业模式其实还需要进一步展开才能看清楚,例如AI药物发现需要拆分三类商业模式的收入:1、软件订阅(主要由Schrödinger 等代表)。2、外包服务(对照临床前CRO服务费),3、合作里程碑(主要大部分还是体现为首付款)。 但由于篇幅限制,后续详细分析赛道时再做展开。

| | | | |

| | | | HeartFlow (1.49);Aidoc (0.75);Viz.ai (0.49);Lunit (0.37);PathAI (1.08) |

| | | | Epic Cognitive (9.0);Merative Micromedex (2.0);nference (0.37);Dascena (0.05) |

| | | | Hinge Health (0.17);Omada DTx 线 (0.47);Woebot (0.26);Wysa (0.24);Kaia (0.07) |

| | | | Nuance DAX & DMO (1.23);LeanTaaS (1.50);Qventus (0.95);Abridge (0.60) |

| | | | ŌURA (0.80);WHOOP (0.44);Noom (0.20);Calm (0.60);Headspace (0.29) |

| | | | Tempus Data & Services (2.42);Guardant Biopharma & Data (1.70);SOPHiA GENETICS (0.65);DNAnexus (0.75) |

| | | | Veeva Commercial AI (0.95);Aktana (0.75);Indegene Invisage (0.51) |

| | | | Ada Health (0.75);K Health (0.71);Woebot (0.26);Wysa (0.24) |

| | | | Dexcom Clarity (1.85);Teladoc Chronic Care (1.50);Omada (0.47);Virta (0.35);Biofourmis (0.28) |

| | | | Medidata Intelligent Trials (0.57);ConcertAI (1.40);TriNetX (0.38) |

| | | | Cotiviti (1.70);HealthEdge (0.50);Shift Technology (0.12);Edifecs (0.30) |

| | | | Schrödinger (2.1);Insilico (0.85);Recursion (0.59) |

| | | | Bluesight (0.60);Omnicell Analytics (0.54);Syft (0.16) |

| | | | Caresyntax (0.60);Proximie (0.18);Intuitive Digital Suite (0.48);Brainlab Spine AI (0.43) |

| | | | Dascena (0.05);CLEW (0.04);PhysIQ (0.05)

|

明确了AI医疗2024年的规模,不论觉得大或小,都更给了我们一些确定性,已经验证的价值创造、商业模式都值得仔细研究。 后续有机会我会把所有AI医疗的细分赛道和主要企业的商业模式做进一步的剖析。

特别声明:智慧医疗网转载其他网站内容,出于传递更多信息而非盈利之目的,同时并不代表赞成其观点或证实其描述,内容仅供参考。版权归原作者所有,若有侵权,请联系我们删除。

凡来源注明智慧医疗网的内容为智慧医疗网原创,转载需获授权。